随着互联网金融的快速发展,网上银行理财成为了众多投资者的选择。然而,理财收益的税务合规处理是一个不可忽视的问题,它不仅关系到投资者的合法权益,也影响着金融市场的健康发展。

首先,了解不同类型网上银行理财产品的收益性质是进行税务合规处理的基础。常见的网上银行理财产品包括银行存款、银行理财产品、基金、债券等。银行存款利息收入,根据我国现行税法规定,储蓄存款利息所得暂免征收个人所得税。例如,投资者将资金存入网上银行的活期或定期存款账户,所获得的利息无需缴纳个人所得税。

银行理财产品的收益税务处理相对复杂。一般来说,保本型理财产品的收益需按照“贷款服务”缴纳增值税,而个人投资者暂免征收。对于非保本型理财产品,其收益不属于利息或利息性质的收入,不征收增值税。

基金和债券的收益税务处理也各有不同。基金分红是免税的,因为基金在分配收益时已经缴纳了相关税费。而基金买卖差价收益,个人投资者暂不征收个人所得税。债券利息方面,国债和地方政府债券利息收入免征个人所得税,企业债券利息收入则需要缴纳个人所得税。

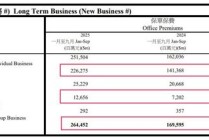

为了更清晰地对比不同理财产品的税务处理情况,以下是一个简单的表格:

理财产品类型 增值税处理 个人所得税处理 银行存款 不涉及 暂免征收 保本型银行理财产品 个人暂免征收 视情况而定 非保本型银行理财产品 不征收 视情况而定 基金分红 不涉及 免税 基金买卖差价 不涉及 暂不征收 国债和地方政府债券利息 不涉及 免税 企业债券利息 不涉及 需缴纳投资者在进行网上银行理财时,应主动了解相关理财产品的税务规定。可以通过银行官方网站、客服咨询等方式获取准确信息。同时,要保留好相关的理财交易记录和凭证,以便在税务机关需要时能够提供准确的资料。此外,随着税收政策的不断变化,投资者还应关注政策动态,及时调整理财策略,确保税务合规。

网上银行理财收益的税务合规处理需要投资者具备一定的税务知识,对不同理财产品的税务规定有清晰的认识。只有这样,才能在实现理财收益最大化的同时,避免税务风险。

发表评论

2025-05-31 22:57:36回复

2025-06-01 02:04:08回复

2025-06-01 03:52:27回复